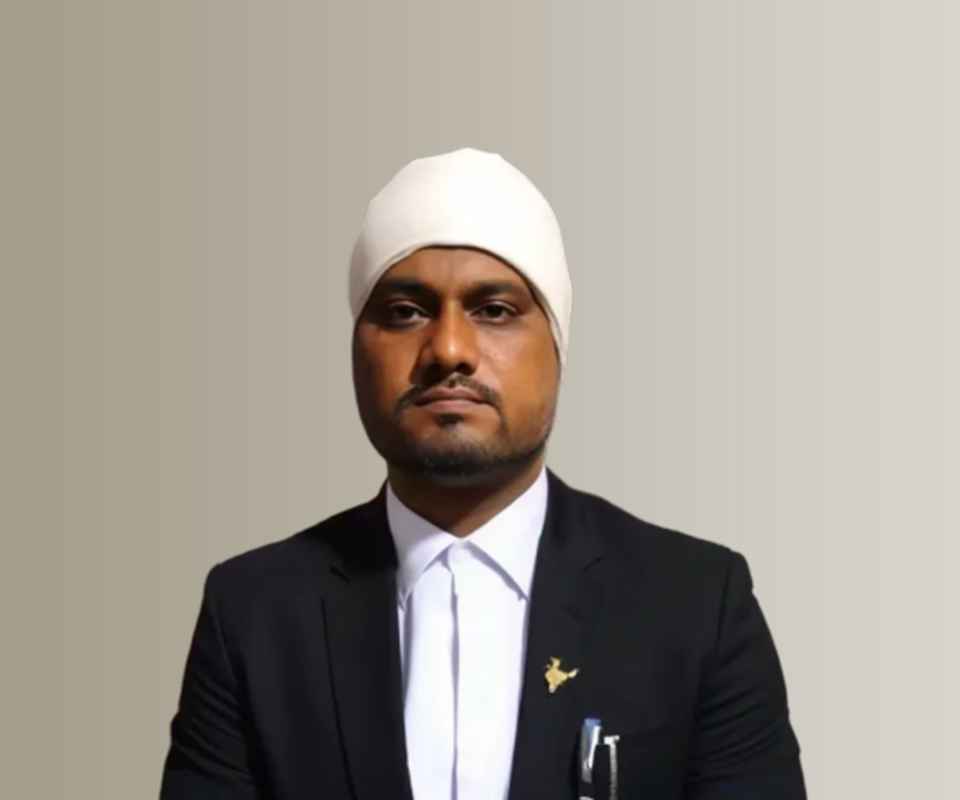

Answer By law4u team

भारत में, आयकर अधिनियम व्यक्तियों और हिंदू अविभाजित परिवारों (HUF) के लिए दो अलग-अलग कर व्यवस्थाएँ प्रदान करता है: पुरानी कर व्यवस्था और नई कर व्यवस्था। इन दोनों व्यवस्थाओं के बीच मुख्य अंतर कर स्लैब और उपलब्ध कटौतियों/छूटों में है। नई कर व्यवस्था को बजट 2020 में एक वैकल्पिक कर संरचना के रूप में पेश किया गया था, जो कम कर दरें प्रदान करती है लेकिन कम छूट और कटौतियों के साथ। यहाँ दोनों व्यवस्थाओं की विस्तृत तुलना दी गई है: 1. कर स्लैब: पुरानी कर व्यवस्था (कटौतियों और छूटों के साथ): पुरानी कर व्यवस्था के तहत, करदाता आयकर अधिनियम की विभिन्न धाराओं (जैसे धारा 80C, 80D, आदि) के तहत विभिन्न छूट और कटौतियों का दावा करने के हकदार हैं। कर स्लैब इस प्रकार हैं: ₹2.5 लाख तक की आय: कोई कर नहीं ₹2.5 लाख से ₹5 लाख तक की आय: ₹2.5 लाख से अधिक की आय का 5% ₹5 लाख से ₹10 लाख तक की आय: ₹5 लाख से अधिक की आय का 20%, साथ में ₹12,500 ₹10 लाख से अधिक की आय: ₹10 लाख से अधिक की आय का 30%, साथ में ₹1,12,500 नई कर व्यवस्था (कम दरों के साथ, कोई छूट/कटौती नहीं): नई कर व्यवस्था में, कर की दरें कम कर दी गई हैं, लेकिन करदाता अधिकांश छूट और कटौतियों का दावा नहीं कर सकते। कर स्लैब इस प्रकार हैं: ₹2.5 लाख तक की आय: कोई कर नहीं ₹2.5 लाख से ₹5 लाख तक की आय: ₹2.5 लाख से अधिक की आय का 5% ₹5 लाख से ₹7.5 लाख तक की आय: ₹5 लाख से अधिक की आय का 10%, साथ में ₹12,500 ₹7.5 लाख से ₹10 लाख तक की आय: ₹7.5 लाख से अधिक की आय का 15%, साथ में ₹37,500 ₹10 लाख से ₹12.5 लाख तक की आय: ₹10 लाख से अधिक की आय का 20%, साथ में ₹75,000 ₹12.5 लाख से ₹15 लाख तक की आय: ₹12.5 लाख से अधिक की आय का 25%, साथ ही ₹1,25,000 ₹15 लाख से अधिक की आय: ₹15 लाख से अधिक की आय का 30%, साथ ही ₹1,87,500 2. छूट और कटौतियाँ: पुरानी कर व्यवस्था (छूट और कटौतियों सहित): धारा 80C, 80D, 80G, 80E, आदि के अंतर्गत कटौती की अनुमति है। कुछ लोकप्रिय कटौतियाँ इस प्रकार हैं: धारा 80सी: पीपीएफ, ईपीएफ, कर-बचत एफडी, जीवन बीमा प्रीमियम आदि जैसे निवेशों पर कटौती (₹1.5 लाख तक) धारा 80डी: स्वास्थ्य बीमा प्रीमियम पर कटौती (स्वयं, जीवनसाथी, बच्चों के लिए ₹25,000 तक; वरिष्ठ नागरिकों के लिए ₹50,000) एचआरए (हाउस रेंट अलाउंस): किराए के मकान में रहने वाले वेतनभोगी व्यक्ति इसका दावा कर सकते हैं। मानक कटौती: वेतनभोगी व्यक्तियों और पेंशनभोगियों के लिए ₹50,000। होम लोन पर ब्याज: होम लोन पर ब्याज पर धारा 24(बी) के तहत कटौती (₹2 लाख तक)। अन्य भत्ते/छूट: जैसे अवकाश यात्रा भत्ता (LTA), ग्रेच्युटी, और अन्य। नई कर व्यवस्था (छूट और कटौती के बिना): नई कर व्यवस्था के तहत किसी भी कटौती या छूट का दावा नहीं किया जा सकता। इसका मतलब है कि आप निम्नलिखित का दावा नहीं कर सकते: धारा 80C के तहत कटौती (जैसे, PPF, बीमा प्रीमियम) HRA (हाउस रेंट अलाउंस) वेतनभोगी व्यक्तियों के लिए ₹50,000 की मानक कटौती स्वास्थ्य बीमा के लिए कटौती (धारा 80D) गृह ऋण पर ब्याज (धारा 24(b)) और कोई अन्य समान कटौती 3. ₹5 लाख तक की आय पर कर राहत: पुरानी कर व्यवस्था: धारा 87A के तहत छूट: यदि आपकी कर योग्य आय ₹5 लाख से कम है, तो आप ₹12,500 की छूट प्राप्त कर सकते हैं, जिससे आपकी कर देयता प्रभावी रूप से शून्य हो जाती है (अन्य शर्तों को पूरा करने पर)। नई कर व्यवस्था: धारा 87A के तहत छूट: यदि आपकी आय ₹5 लाख से कम है, तो वही ₹12,500 की छूट उपलब्ध है। इससे दोनों व्यवस्थाओं में ₹5 लाख तक की आय वालों के लिए कर शून्य हो जाता है। 4. कर व्यवस्थाओं की प्रयोज्यता: पुरानी कर व्यवस्था सभी व्यक्तियों और हिंदू अविभाजित परिवारों (HUF) के लिए उपलब्ध है, जिसमें छूट और कटौतियों का दावा करने की सुविधा है। नई कर व्यवस्था करदाताओं के लिए एक वैकल्पिक योजना के रूप में उपलब्ध है, और एक बार चुनने के बाद, इसे उसी वित्तीय वर्ष के दौरान बदला नहीं जा सकता। इसका मतलब है कि अगर आपको लगता है कि कटौतियों के अभाव के बावजूद कर दरें लाभदायक हैं, तो आप नई व्यवस्था चुन सकते हैं। 5. विभिन्न आय समूहों के लिए कर गणना की तुलना: उदाहरण 1: ₹5 लाख तक की आय के लिए पुरानी व्यवस्था: कोई कर नहीं (धारा 87A के तहत छूट के कारण) नई व्यवस्था: कोई कर नहीं (धारा 87A के तहत छूट के कारण) दोनों व्यवस्थाओं के परिणामस्वरूप ₹5 लाख तक की आय पर कोई कर नहीं लगता है। उदाहरण 2: ₹10 लाख की आय के लिए पुरानी व्यवस्था: कटौतियों के बाद कर योग्य आय (मान लीजिए, पीपीएफ, एलआईसी आदि के लिए धारा 80सी के तहत ₹1.5 लाख की कटौती) प्रभावी कर योग्य आय: ₹8.5 लाख ₹8.5 लाख पर कर: ₹12,500 (5%) + ₹70,000 (20%) = ₹82,500 (छूट से पहले) देय कर: ₹82,500 (₹12,500 छूट घटाकर) = ₹70,000 नई व्यवस्था: ₹10 लाख पर कर: ₹12,500 (5%) + ₹75,000 (10%) + ₹37,500 (15%) = ₹1,25,000 (कोई छूट नहीं) इस स्थिति में, पुरानी व्यवस्था में कटौती के कारण कर देयता कम होती है। 6. कर व्यवस्था का विकल्प: वेतनभोगी व्यक्तियों के लिए विकल्प: वेतनभोगी व्यक्ति और पेंशनभोगी कर रिटर्न दाखिल करते समय पुरानी या नई व्यवस्था में से किसी एक को चुन सकते हैं। एक बार चुनने के बाद, आप एक ही वित्तीय वर्ष में दोनों व्यवस्थाओं के बीच स्विच नहीं कर सकते। हालाँकि, आप बाद के वर्षों में कर व्यवस्था बदल सकते हैं। गैर-वेतनभोगी व्यक्तियों (जैसे, व्यवसायी) के लिए विकल्प: व्यावसायिक आय अर्जित करने वाले व्यक्तियों के पास भी पुरानी और नई कर व्यवस्थाओं में से किसी एक को चुनने का विकल्प होता है। निष्कर्ष: पुरानी कर व्यवस्था उन व्यक्तियों के लिए आदर्श है जिनके पास धारा 80सी या एचआरए के तहत महत्वपूर्ण कटौतियों और छूटों का दावा करने की क्षमता है। दूसरी ओर, नई कर व्यवस्था कम कर दरें प्रदान करती है, लेकिन अधिकांश छूटों और कटौतियों को हटा देती है, जिससे यह कम कटौतियों वाले व्यक्तियों या सरल कर संरचना पसंद करने वालों के लिए उपयुक्त हो जाती है। पुरानी व्यवस्था: उच्च कर दरें, लेकिन कई कटौतियों और छूटों की अनुमति। नई व्यवस्था: कम कर दरें, लेकिन कोई कटौती या छूट नहीं। अंततः, दोनों में से चुनाव आपकी आय संरचना, आपके द्वारा दावा की जा सकने वाली कटौतियों की संख्या और आपकी व्यक्तिगत प्राथमिकताओं पर निर्भर करता है। आपको यह निर्धारित करने के लिए दोनों व्यवस्थाओं के तहत अपनी कर देयता की गणना करनी चाहिए कि आपके लिए कौन सी व्यवस्था अधिक लाभदायक है।